Σταθερά μεταξύ των οίκων που παραμένουν ιδιαίτερα θετικά προσκείμενοι έναντι των ελληνικών τραπεζών είναι η Wood, η οποία σε νέα έκθεσή της προχωρά σε αναβάθμιση των τιμών – στόχων και για τις τέσσερις συστημικές τράπεζες, ενώ αναδεικνύει ως κορυφαίες επιλογές της της Alpha Bank και Τράπεζα Πειραιώς.

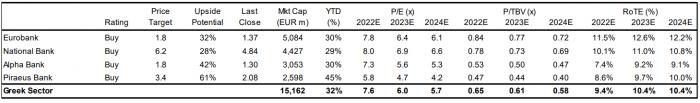

Η νέα τιμή – στόχος για την Alpha Bank είναι στα 1,80 ευρώ (από 1,50 ευρώ πριν), με δυνατότητα ανόδου 42% σε σύγκριση με τα τρέχ0ντα επίπεδα, για τη Eurobank στα 1,80 ευρώ (από 1,50 ευρώ πριν) με δυνατότητα ανόδου 32%, για την Εθνική Τράπεζα στα 6,20 ευρώ (από 5,20 ευρώ πριν) με δυνατότητα ανόδου 28% και για την Τρ. Πειραιώς στα 3,40 ευρώ (2,50 ευρώ πριν) με δυνατότητα ανόδου 61%. Η σύσταση είναι «αγορά» και για τις τέσσερις μετοχές.

Όπως τονίζεται στην έκθεση οι ελληνικές τράπεζες έχουν ενισχυθεί 32% από την αρχή του έτους ξεπερνώντας τον ευρωπαϊκό τραπεζικό δείκτη (SX7E, ο οποίος έχει σημειώσει κέρδη 19%). Αυτό έχει ως αποτέλεσμα το «χάσμα» αποτίμησης να έχει περιοριστεί αλλά παρά ταύτα διαθέτουν ακόμη περιθώρια ανόδου. Κατά μέσο όρο διαπραγματεύονται με Ρ/Ε 6x των κερδών για το 2023, δηλαδή με discount 25% έναντι των ευρωπαϊκών και με P/TBV 0,6x, δηλαδή με discount 10%.

Δεδομένης της ισχυρής ελληνικής μακροοικονομικής εικόνας, του θετικού αντίκτυπου από την αύξηση των επιτοκίων, της υγιούς ανάπτυξης των επιχειρηματικών δανείων και των ευνοϊκών τάσεων στην ποιότητα του ενεργητικού, οι αναλυτές της Wood αναμένουν ότι οι ελληνικές τράπεζες θα συνεχίσουν αυτή την υπεραπόδοση.

Η πορεία των εσόδων από τόκους

Η Wood αυξάνει τις εκτιμήσεις της για τα βασικά λειτουργικά κέρδη κατά περίπου 10% για το τρέχον έτος, με βασικό οδηγό να είναι τα έσοδα από τόκους (ΝΙΙ). Στις προηγούμενες προβλέψεις της τοποθετούσε την αύξηση του NII κατά μέσο όρο 10 - 12%, ενώ τώρα αναμένει ρυθμούς αύξησης κοντά στο 18 - 20%, λόγω της αύξησης των επιτοκίων.

Η αύξηση του Euribor (3M στο 2,6% περίπου σήμερα, από αρνητικό το 1ο εξάμηνο του 22) υπεραντισταθμίζει το υψηλότερο κόστος χρηματοδότησης από τις καταθέσεις (αύξηση των αποδόσεων και μετάβαση από τις «απλές» στις προθεσμιακές) και τις εκδόσεις senior ομολόγων για την κάλυψη των απαιτήσεων MREL.

Οι αλλαγές στις εκτιμήσεις για το 2024 είναι οριακές, ενόψει της προσδοκίας για σταδιακή μείωση των επιτοκίων, κατά 50 μ.β. περίπου, προς το τέλος του έτους (ο μέσος όρος των αναλυτών εκτιμά ότι το ζενίθ του Euribor 3M θα είναι στο 2,9%, με πτώση στο 2,3% το 2024).

Αναμένεται ότι η ισχυρή αύξηση του NII θα τροφοδοτήσει την βασική κερδοφορία, παρά την παραδοχή για αύξηση του κόστους κινδύνου (κοντά στις 90 μ.β. για το σύνολο του τραπεζικού συστήματος φέτος από 75 μ.β. περίπου το 2022E). Το σημερινό περιβάλλον παραμένει ευνοϊκό και εκτιμάται ότι ο ρυθμός αύξησης του ελληνικού ΑΕΠ θα ξεπεράσει τους μέσους όρους της ευρωζώνης, λόγω των υψηλότερων επενδύσεων και μιας σταθερής τουριστικής περιόδου. Στο βασικό σενάριο των αναλυτών της Wood η ανάπτυξη φέτος θα κυμανθεί μεταξύ 1% και 2% ακόμη και εάν η ευρωζώνη διολισθήσει σε ύφεση.

Οι εκτιμήσεις και οι τιμές - στόχοι της Wood για τις τράπεζες

Η πορεία των μετοχών

Οι τιμές των μετοχών της Εθνικής Τράπεζας και της Eurobank έχουν υπεραποδώσει σημαντικά τόσο το 2022 όσο και από την αρχή του 2023, σημειώνεται στην έκθεση. Αυτό είναι άξιο λόγου, ενόψει των υψηλότερων αποδόσεων ιδίων κεφαλαίων (ROTE) και των ισχυρότερων ισολογισμών (κεφάλαια και κάλυψη).

Το τρέχον discount έναντι των ευρωπαϊκών τραπεζών σε όρους P/E είναι κοντά στο 15 - 20%, ενώ διαπραγματεύονται με ελαφρύ premium σε P/TBV (αλλά με υψηλότερο ROTE). Το discount είναι πολύ πιο απότομο για την Πειραιώς (περίπου 40-45%) και την Alpha (περίπου 30%) τόσο σε όρους P/E όσο και σε όρους P/TBV.

Στις επικαιροποιημένες εκτιμήσεις, οι αναλυτές του οίκου προχωρούν σε μείωση του κόστους ιδίων κεφαλαίων για το σύνολο του κλάδου και πλέον το τοποθετούν στο 11% για την ΕΤΕ, 11,5% για τη Eurobank και την Alpha και 13% για την Πειραιώς.

Σημεία – κλειδιά για το επόμενο διάστημα είναι:

- η περίοδος αποτελεσμάτων για το δ’ τρίμηνο 2022

- η με καθοδήγηση για το 2023,

- πιθανές πληρωμές μερισμάτων,

- οι γενικές εκλογές τον Απρίλιο/Μάιο,

- ανάκτηση της επενδυτικής βαθμίδας για την οικονομία και

- οι επικείμενες αποεπενδύσεις από το Ταμείο Χρηματοπιστωτικής Σταθερότητας.